- Dados de preços

- Cálculo de margem: Retail Forex, Futures

- Cálculo de margem: modelo de estoque

- Ferramentas adicionais

- Instrumentos financeiros personalizados

- Spread

- Futuros

- Relatório de negociação

Cálculo de margem: Retail Forex, Futures

A plataforma de negociação prevê diferentes modelos de gestão de riscos que determinam como realizar o controlo do pre-trade. Atualmente, estão previstos os seguintes modelos:

- for Retail Forex, Futures – usado para o mercado de bolsa externo. O cálculo da margem é feito com base no tipo de instrumento.

- for Stock Exchange, based on margin discount rates – usado para o mercado de bolsa. O cálculo da margem é feito com base nos descontos por instrumentos. Os descontos são determinados pelo corretor, no entanto, não podem ser inferiores aos valores definidos pelo mercado de bolsa.

A garantia (margem) é cobrada para assegurar as posições abertas e as ordens do trader.

No cálculo da margem, antes de mais nada, é levada em consideração a presença, na conta, de posições ou ordens pendentes segundo o símbolo no qual foi executada a negociação.

- Se, na conta, não existirem posições e ordens segundo esse instrumento de negociação, o cálculo da margem será realizado com a ajuda das fórmulas descritas abaixo.

- Se, na conta, houver uma posição aberta e for colocada uma ordem de qualquer tipo na direção oposta, com um volume inferior ou igual ao da posição atual, a margem total será igual à margem na posição atual. Por exemplo: há uma posição Buy 1 lot EURUSD e é colocada a ordem Sell 1 lot EURUSD (do mesmo modo para Sell Limit, Sell Stop e Sell Stop Limit).

- Se, na conta, houver uma posição aberta e for colocada uma ordem de qualquer tipo na mesma direção, então, a margem total será igual à soma da margem da posição atual e da ordem que vai ser colocada nesse momento.

- Se, na conta, houver uma posição aberta e for colocada uma ordem de qualquer tipo na direção oposta, com um volume superior ao da posição atual, são calculados dois valores da margem: um para a posição atual e outro para a ordem que vai ser colocada nesse momento. A margem final será tomada em conformidade com o maior dos dois valores calculados.

- Se, na conta, houver duas ou mais ordens limitadas ou de mercado com direções opostas, será calculada uma margem para cada uma das direções (Buy e Sell). A margem final será tomada em conformidade com o maior dos dois valores calculados. Para todos os outros tipos de ordens (Stop e Stop Limit), a margem é somada (é cobrada por cada ordem).

Adiante estão as fórmulas de cálculo da margem para instrumentos de negociação, dependendo do seu tipo e configurações. O tamanho resultante da margem é calculado em três etapas:

- Cálculo básico para um instrumento particular;

- Conversão da moeda da margem para a moeda do depósito

- Multiplicação por coeficiente

- Cálculo dos instrumentos financeiros localizados no spread

- Registro de várias posições/ordens segundo o mesmo símbolo

Cálculo básico para um instrumento #

Se na especificação do símbolo estiver indicado o valor do parâmetro "Margem inicial", em seguida, irá ser utilizado esse valor. As fórmulas descritas nessa seção não são aplicadas. |

A plataforma de negociação fornece vários tipos de cálculo dos requisitos marginais, dependendo do instrumento financeiro. O tipo de cálculo é exibido na especificação do símbolo no campo "Método de cálculo":

Forex

A margem para instrumentos do mercado Forex é calculada segundo a fórmula:

Volume em lotes * Tamanho do contrato / Alavancagem

Como exemplo, vamos calcular os requisitos marginais ao comprar um lote EURUSD; o tamanho de um contrato é 100 000 e a alavancagem é 1:100.

Substituindo os valores correspondentes na fórmula, obtemos:

1 * 100 000 / 100 = 1000 EUR

Como resultado, foi obtido o tamanho dos requisitos marginais na moeda base (ou na moeda de margem) do instrumento.

|

Forex No Leverage #

Este tipo de análise também é usado para instrumentos do mercado Forex. Mas, ao contrário do anterior, ele não leva em conta o tamanho da alavancagem do trader:

Volume em lotes * Tamanho do contrato

Como exemplo, vamos calcular os requisitos marginais ao comprar um lote EURUSD; o tamanho de um contrato é 100 000 e a alavancagem é 1:100. Substituindo os valores correspondentes na fórmula, obtemos:

1 * 100 000 = 100 000 EUR

Como resultado, foi obtido o tamanho dos requisitos marginais na moeda base (ou na moeda de margem) do instrumento.

Geralmente, a moeda dos requisitos marginais e a moeda base do instrumento são iguais. Se a moeda de margem for diferente, os resultados das equações, segundo as fórmulas dadas aqui, serão calculados nela, e não na moeda base do instrumento. |

Contracts, Exchange Stocks

Os requisitos marginais, para contratos e títulos, são calculados de acordo com a seguinte fórmula:

Volume em lotes * Tamanho do contrato * Preço de abertura do mercado

Além disso, para efetuar operações de compra é utilizado o preço atual de mercado do instrumento Ask, e para operações de venda, o preço Bid atual.

Como exemplo, vamos calcular os requisitos marginais ao comprar um lote #AA; o tamanho do contrato é de 100 unidades e o preço Ask atual é de 33.00 USD.

Substituindo os valores correspondentes na fórmula, obtemos:

1 * 100 * 33.00 = 3 300 USD

Como resultado, foi obtido o tamanho da margem na moeda base (ou na moeda de margem) do instrumento.

Contracts Leverage

Nesse modo de cálculo dos requisitos marginais para contratos é, adicionalmente, levada em conta a alavancagem:

Volume em lotes * Tamanho do contrato * Preço de abertura do mercado / Alavancagem

Contracts Index #

Para contratos Index, o cálculo de requisitos marginais é realizado de acordo com a seguinte fórmula:

Volume em lotes * Tamanho do contrato * Preço de abertura do mercado * Preço do tick / Tamanho do tick

Nessa fórmula, além do cálculo usual para contratos, é levada em conta a proporção de preços e tamanho de um tick.

Futures, Exchange Futures #

Para contratos de futuros, existem dois tipos de requisitos marginais:

- Margem inicial – soma que deve estar presente na conta ao tentar entrar no mercado. Na subsequente manutenção, essa soma pode não ser exigida.

- Margem de manutenção – soma mínima que deve estar presente na conta para manter uma posição aberta.

Ambos os valores são exibidos na especificação do símbolo.

O tamanho da margem final depende apenas do volume:

Volume em lotes * Margem inicial

Volume em lotes * Margem de manutenção

Se o tamanho da margem de manutenção não for indicado, ao invés dele, será tomado o tamanho da margem inicial. |

Exchange Options #

Existem dois tipos de requisitos de margem para opções:

- Margem inicial – soma que deve estar presente na conta ao tentar entrar no mercado. Na subsequente manutenção, essa soma pode não ser exigida.

- Margem de manutenção – soma mínima que deve estar presente na conta para manter uma posição aberta.

Ambos valores são exibidos na especificação do símbolo. O tamanho da margem final depende apenas do volume:

Volume em lotes * Margem inicial

Volume em lotes * Margem de manutenção

Se o tamanho da margem de manutenção não for indicado, em vez dele, será tomado o tamanho da margem inicial. Se nem a margem inicial nem a margem de manutenção forem especificadas, o cálculo será realizado usando a seguinte fórmula:

Volume em lotes * Tamanho do contrato * Preço de abertura do mercado

Além disso, para efetuar operações de compra é utilizado o preço atual de mercado do instrumento Ask, e para operações de venda, o preço Bid atual.

O cálculo é realizado da mesma forma em todas as modalidades de gestão de risco.

Exchange Bonds #

Os títulos de dívida são calculados como parte do valor da posição. Como os preços dos títulos são transmitidos em porcentagem do seu valor nominal, o valor da posição é calculado da seguinte forma:

Volume em lotes * Tamanho do contrato * Valor nominal * Preço / 100

A parte do valor da posição que será reservada como garantia é determinada pelos coeficientes da margem.

Exchange FORTS Futures

Para contratos futuros da Bolsa de Valores de Moscou, a margem é calculada separadamente para cada símbolo. Primeiro, é calculada a margem para a posição aberta e para todas as ordens de compra, e, em seguida, é calculada a margem para a mesma posição e para todas as ordens de venda.

MarginBuy = MarginPos + Sum(MarginBuyOrder)

MarginSell = MarginPos + Sum(MarginSellOrder))

Como valor final da margem do símbolo, é assumido o maior desses dois valores.

Como já mencionado acima, a mesma posição faz parte do cálculo de ambos os valores. Na primeira fórmula (com ordens de compra), é calculada a margem de posição da seguinte forma:

MarginPos = Volume * (InitialMarginBuy + (Preço de abertura - SettlementPrice) * Preço do tick / Tamanho tick * (1 + 0.01 * Coeficiente da moeda da margem))

Nesse caso, se a posição for longa, o volume da posição é tomado com sinal positivo, enquanto se for curta - com sinal negativo.

Na segunda fórmula (com ordens de venda), a margem da posição é calculada da seguinte forma:

MarginPos = Volume * (InitialMarginSell + (SettlementPrice - Preço de abertura) * Preço do tick / Tamanho do tick * (1 + 0.01 * Coeficiente da moeda da margem))

Nesse caso, se a posição for curta, o volume da posição é tomado com sinal positivo, enquanto se for longa - com sinal negativo.

Na realidade, esta abordagem proporciona um desconto de margem aos traders quando existe uma posição aberta na direção oposta em relação às ordens colocadas (a posição atua como garantia para as ordens).

A margem das ordens é calculada por meio das seguintes fórmulas:

MarginBuyOrder = Volume * (InitialMarginBuy + (Price - SettlementPrice) * Preço do tick / Tamanho do tick * (1 + 0.01 * Coeficiente da moeda da margem))

MarginSellOrder = Volume * (InitialMarginSell + (SettlementPrice - Price) * Preço do tick / Tamanho do tick * (1 + 0.01 * Coeficiente da moeda da margem))

Aqui, Price depende do tipo de ordem e pode tomar os valores:

- Preço máximo e preço mínimo do contrato para a sessão atual – para ordens a mercado e para as ordens de compra e de venda que ainda não foram executadas, respectivamente. Como, nas ordens a mercado, o preço não é indicado, ao trader é cobrada a margem máxima possível. Ordens de stop após serem ativadas se comportam de forma semelhante às ordens a mercado.

- Preço da ordem – para ordens limite.

- Preço do Stop Limit – para ordens stop limite.

Os parâmetros restantes nas fórmulas:

- InitialMarginBuy – margem de compra inicial.

- InitialMarginSell – margem inicial de venda.

- Coeficiente da moeda da margem – raio de alteração da taxa de câmbio da moeda (em que está denominado um contrato de futuros) em relação ao rublo russo

- SettlementPrice – preço estimado do instrumento para a sessão atual.

A Bolsa de Valores de Moscou transfere todos os parâmetros de cálculo para cada sessão.

O valor InitialMarginBuy é registrado no campo "Margem inicial", enquanto o valor InitialMarginSell - no campo "Margem de manutenção" nas propriedades do símbolo. |

Exemplo de cálculo

Por exemplo, calcule os requisitos de margem para o próximo estado da conta de negociação:

- Posição Buy 3.00 Si-6.18 at 73640

- Ordem Buy Limit 2.00 Si-6.18 at 73000

- Ordem Sell Limit 10.00 Si-6.18 at 74500

Parâmetros da sessão atual

- Preço de clearing = 73638

- InitialMarginBuy = 7665.41

- InitialMarginSell = 7739.59

- Preço do tick = 1

- Tamanho do tick = 1

- Coeficiente da moeda da margem = 0

Substituímos os valores nas fórmulas

MarginBuy = 3 * (7665.41 + (73640 - 73638) * 1/1) + 2 * (7665.41 + (73000-73638) * 1/1) = 37057.05

MarginSell = -3 * (7739.59 + (73638-73640) * 1/1) +10.0 * (7739.59 + (73638-74500) * 1/1) = 45563.13

Margin = Max(37057.05, 45563.13) = 45563.13

A margem final do símbolo Si-6.18 é igual a 45563.13.

Collateral #

Esse tipo de instrumentos inegociáveis é usado na qualidade de ativos para garantir as posições abertas de outros instrumentos. Não é levado a cabo o cálculo de margem.

Margem fixa #

Se, na especificação do símbolo, no campo "Margem inicial", for definido qualquer valor diferente de zero, em seguida, a fórmula acima descrita para calcular a margem já não terá efeito (exceto o cálculo para futuros, onde tudo continua a funcionar como sempre). Nesse caso, para todos os tipos de cálculos, exceto Forex e Contracts Leverage, a margem é calculada de igual modo ao tipo de cálculo para "Futures":

Volume em lotes * Margem inicial

Volume em lotes * Margem de manutenção

Para os tipos de cálculo Forex e Contracts Leverage é, adicionalmente, levada em conta a alavancagem:

Volume em lotes * Margem inicial / Alavancagem

Volume em lotes * Margem de manutenção / Alavancagem

Se o tamanho da margem de manutenção não for indicado, ao invés dele, será tomado o tamanho da margem inicial. |

Conversão para a moeda do depósito #

Essa etapa de cálculo é comum para todos os tipos de cálculo. A conversão de requisitos marginais, calculados segundo uma das formas acima descritas, é efetuada se a sua moeda for diferente da moeda do depósito da conta.

Para fazer a conversão, é utilizada a atual taxa de câmbio da margem para a moeda do depósito. Além disso, para operações de compra é utilizado o preço Ask e para operações de venda, o preço Bid.

Por exemplo, o tamanho básico da margem, calculado antes da compra de um lote EURUSD, é 1000 EUR. Se a moeda do depósito estiver em USD, para fazer a conversão será utilizado o preço de venda atual do par EURUSD. Por exemplo, se a taxa atual é igual a 1.2790. O tamanho final da margem será igual a 1279 USD.

Coeficiente da margem #

Na especificação do símbolo são exibidos fatores adicionais (coeficientes) para os requisitos marginais, dependendo do tipo de posição/ordem.

O tamanho final dos requisitos marginais, calculado anteriormente, levando em conta a conversão para a moeda do depósito, irá ser, adicionalmente, multiplicado pelo coeficiente correspondente.

Por exemplo, a margem, calculada anteriormente para compra de um lote EURUSD, é 1279 USD. Essa soma é multiplicada, adicionalmente, pelo coeficiente da margem nas posições longas. Se, por exemplo, ele for igual a 1.15, o tamanho final da margem será 1279 * 1.15 = 1470.85 USD.

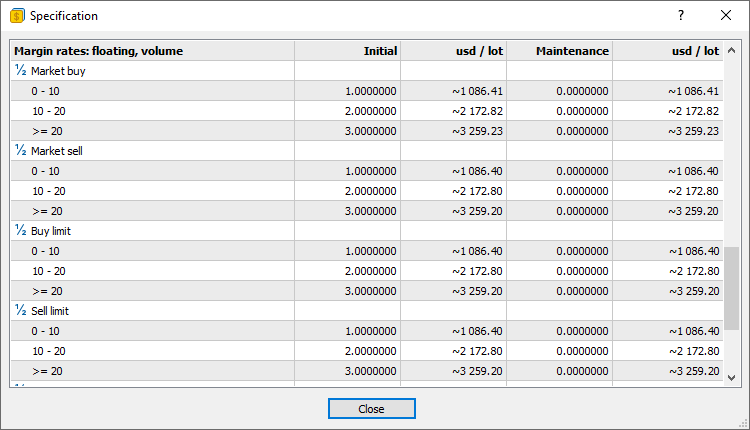

Os coeficientes de margem podem variar dependendo do volume ou valor nominal das posições na conta. Neste caso, ao lado do título do bloco, será exibido o indicativo "Flutuante" e ao lado dele o tipo de cálculo:

- Flutuante: Volume – o volume total de posições abertas na conta. No cálculo do volume, são consideradas posições em diferentes instrumentos (consulte a lista detalhada com a corretora), e não apenas para o instrumento que você está visualizando a especificação.

- Flutuante: Volume por símbolo – o volume de posições para o instrumento que você está visualizando a especificação.

- Flutuante: Valor nominal – o valor total das posições abertas na conta. No cálculo do valor, são consideradas posições em diferentes instrumentos (consulte a lista detalhada com o corretor), e não apenas para o instrumento que você está visualizando a especificação. O valor é calculado com base no preço de abertura das posições e, em seguida, convertido para a moeda especificada a taxa de câmbio atual.

- Flutuante: Valor nominal por símbolo – o valor das posições para o instrumento que você está visualizando a especificação. Calculado com base no preço de abertura das posições e, em seguida, convertido para a moeda especificada a taxa de câmbio atual.

Ao abrir uma posição ou colocar uma ordem, a plataforma verifica em qual faixa ela se enquadra e aplica o coeficiente correspondente.

Cálculo dos instrumentos financeiros no spread #

A taxa preferencial da margem pode ser obtida através de posições de negociação, no caso de elas se encontrarem no spread relacionadas umas com a outras. A existência de posições multidirecionais de instrumentos adjacentes é considerada como presença no spread. Requisitos marginais reduzidos para posições no spread dão ao trader mais possibilidades de trading. Os detalhes de configuração e cálculo de spreads estão descritos em outra seção.

Os spreads são usados apenas no sistema de compensação de registro de posições. |

Particularidades do cálculo no sistema de cobertura de registro de posições #

Ao usar o sistema de cobertura de registro de posições, o cálculo da margem é efetuado segundo as mesmas fórmulas e princípios descritos acima. No entanto, há certas peculiaridades, se você tiver várias posições do mesmo instrumento.

Posições/ordens abertas em uma direção

Para posições, soma-se o volume e calcula-se o preço médio ponderado de abertura. Os valores obtidos são utilizados para calcular a margem segundo a fórmula correspondente ao tipo de instrumento.

Para ordens pendentes (com um coeficiente de margem nulo), a margem será calculada individualmente.

Posições/ordens em distintas direções

São consideradas como posições cobertas ou tapadas, aquelas posições abertas em um mesmo instrumento, mas em direções distintas. Há duas maneiras de calcular a margem dessas posições. O método de cálculo é determinado pela corretora.

Cálculo básico |

Cálculo em conformidade com o maior lado |

|---|---|

Usa-se, se no campo "Margem de cobertura" nas especificações do contratonão tiver sido indicado o valor "cálculo em conformidade com a parte maior".

O cálculo consiste em várias etapas:

O tamanho final da margem calcula-se como a soma da margem calculada em cada etapa.

Cálculo para o volume não coberto

Usa-se, se nas especificações do contrato tiver sido indicado o valor "Margem de cobertura". Neste caso, a margem é cobrada tanto para o volume coberto, como para o volume não coberto.

Se, para o instrumento, tiver sido estabelecida uma margem inicial, então, a margem de cobertura é indicada como valor absoluto (em dinhero).

Se não se tiver estabelecido uma margem inicial (igual a 0), no campo "Coberto" indica-se o tamanho do contrato. O cálculo da margem realiza-se segundo a fórmula que corresponde ao tipo de instrumento, usando o tamanho do contrato indicado. Por exemplo, temos duas posições Buy EURUSD 1 lot e Sell EURUSD 1 lot, o tamanho do contrato será igual a 100 000. Se no campo "Coberto" se indicar o valor 100 000, então, para ambas as posições a margem será tomada como para 1 lote. Se for indicado 0, não será cobrada a margem pelo volume coberto.

Por cada lote coberto de posições, a margem é cobrada de acordo com o valor indicado no campo "Margem de cobertura" nas especificações do contrato:

Cálculo para ordens pendentes

Peculiaridades do cálculo de ordens de cobertura quando se utiliza uma margem fixa Quando a ordem é colocada na direção oposta à posição disponível, a margem para o volume coberto é sempre considerada de acordo como o valor de "Margem de cobertura". Para um volume não coberto, ao colocar uma ordem, é usado o valor "Margem inicial" e, após a abertura de posição, é usado o valor "Margem de manutenção". Essas peculiaridades são válidas apenas para os símbolos em que são especificadas a margem inicial e a de suporte (tipo de cálculo "Margem fixa" ou "Futures"). Por exemplo, para o instrumento EURUSD, são usados os seguintes parâmetros:

Na conta USD há uma posição Buy 1.00 BR-12.18. Para esta posição, na conta do trader (segundo o parâmetro "Margem suportada"), é reservada uma margem de US$ 500.

|

Usa-se, se no campo "Margem de cobertura" nas especificações do contrato tiver sido indicado o valor "cálculo em conformidade com a parte maior".

|

Exemplo Temos as seguintes posições:

Tamanho da margem de cobertura = 100 000. Taxa da margem para Buy = 2, para Sell = 4. Alavancagem = 1:500.

Calculamos o volume não coberto: Volume Sell (3) - Volume Buy (2) = 1 Calculamos o preço médio ponderado de abertura para o volume coberto, em todas as posições: (1.11943 * 1+1.11953 * 1+1.11943 * 1+1.11953 * 1+1.11943 * 1)/5 = 5.59735/5= 1.11947 Calculamos o preço médio ponderado de abertura para o volume não coberto, em todas as posições do lado maior: (1.11943 * 1 + 1.11943 * 1 + 1.11943 * 1)/3 = 1.11943 Calculamos a taxa da margem para o volume coberto: (coef. buy + coef. sell )/2 = (2 + 4)/2 = 3 Para o volume coberto, usa-se a taxa da margem para o lado maior (sell): 4. Calculamos a margem para o volume coberto usando a fórmula: (2.00 lotes * 100000 EUR * 1.11947 * 3) / 500 = 1343.36 Calculamos a margem para o volume não coberto usando a fórmula: (1.00 lotes * 100000 EUR * 1.11943 * 4) / 500 = 895.54 Tamanho total da margem: 1343.364 + 895.544 = 2238.90 |

|