- Prix

- Calculs de Marges : Forex, Futures

- Calculs de Marges : Modèle d'Echange

- Symbole de Collatéral

- Instruments Financiers Personnalisés

- Spreads

- Futures

- Rapport de Trading

Calcul de Marge pour le Forex, les Futures

La plateforme de trading fournit différents modèles de gestion du risque, qui définissent le contrôle pré-trade. Pour ce faire, les modèles suivants sont utilisés :

- Pour le Forex, et les Futures – utilisés pour le marché OTC. Le calcul de la marge est basé sur le type de l'instrument.

- Pour les actions, basées sur les taux de marge remisés – utilisés pour les marchés d'actions. Le calcul de la marge est basé sur les remises pour les instruments. Les remises sont fixées par le courtier, cependant elles ne peuvent pas êtres inférieures aux valeurs définies par l'opérateur boursier.

La marge est facturée pour sécuriser les positions et les ordres du trader.

La première étape du calcul de la marge est de définir si un compte a des positions ou des ordres en attente pour un symbole, pour lequel une opération est effectuée.

- Si le compte n'a pas de position ou d'ordre pour un symbole, la marge est calculée en utilisant les formules ci-dessous.

- Si le compte a une position ouverte et un ordre de n'importe quel type avec un volume inférieur ou égal à la position actuelle placée dans le sens inverse, la marge totale est égale à celle de la position actuelle. Exemple : nous avons 1 lot EURUSD de position à l'Achat et plaçons un ordre de vente d'1 lot EURUSD (similaire pour Sell Limit, Sell Stop et Sell Stop Limit).

- Si le compte a une position ouverte, et un ordre de n'importe quel type placé dans la même direction, la marge totale est égale à la somme des marges de la position actuelle et de l'ordre placé.

- Si le compte a une position ouverte, et un ordre de n'importe quel type ayant un volume dépassant la position actuelle placée dans la direction opposée, les deux valeurs de la marge sont calculées - pour la position actuelle et pour l'ordre placé. La marge finale est fixée selon la plus élevée des deux valeurs calculées.

- Si le compte a deux, ou plus, ordres au marché et limite de sens contraires, la marge est calculée pour chaque direction (Achat et Vente). La marge finale est fixée selon la plus élevée des deux valeurs calculées. Pour tous les autres types d'ordres (Stop et Stop Limit), la marge est additionnée (facturée pour chaque ordre).

Voici les formules de calcul de marge du symbole en fonction de son type et de ses paramètres. La marge finale est calculée en trois étapes :

- Calcul de base pour un symbole donné ;

- Conversion de la monnaie de la marge dans celle du dépôt

- Multiplication par un facteur

- Considérant les symboles de trading qui sont dans le spread

- Comptabilisation de plusieurs positions/ordres du même symbole

Calcul de Base pour un Symbole #

Si la valeur du paramètre "Marge initiale" est fixé dans les spécifications du symbole, cette valeur est utilisée. La formule décrite dans cette section n'est pas appliquée. |

La plateforme de trading fournit plusieurs types de calcul de marge suivant l'instrument financier. Le type de calcul est affiché dans le champ "Méthode de Calcul" de la spécification du symbole :

Forex

La marge pour les instruments du Forex est calculée par la formule suivante :

Volume en lots * Taille du Contrat / Effet de Levier

Par exemple, calculons la marge pour l'achat d'un lot en EURUSD, tandis que la taille du contrat est de 100.000 et l'effet de levier de 1:100.

Après avoir placé les valeurs appropriées de l'équation, nous obtenons le résultat suivant :

1 * 100.000 / 100 = 1.000 EUR

Donc, nous avons maintenant la valeur des exigences de marge dans la monnaie de base (ou devise de marge) du symbole.

|

Forex Sans Levier #

Ce type de calcul est également utilisé pour les symboles du Forex. Mais contrairement au précédent, il ne prend pas en compte le levier du compte du trader :

Volume en lots * Taille du Contrat

Par exemple, calculons la marge pour l'achat d'un lot en EURUSD, tandis que la taille du contrat est de 100.000 et l'effet de levier de 1:100. Après avoir placé les valeurs appropriées de l'équation, nous obtenons le résultat suivant :

1 * 100.000 = 100.000 EUR

Donc, nous avons maintenant la valeur des exigences de marge dans la monnaie de base (ou devise de marge) du symbole.

En général, la devise des exigences de marge et la devise du symbole de base sont les mêmes. Si la devise de marge est différente, les résultats du calcul sont affichés dans cette monnaie au lieu de la monnaie de base des symboles. |

Contrats, Actions

Les exigences de marge pour les contrats sont calculés en utilisant l'équation suivante :

Volume en lots * Taille du Contrat * Prix d'ouverture du marché

Le prix actuel Ask (Demande) du marché est utilisé pour les transactions d'achat, tandis que le prix Bid (Offre) actuel est utilisé pour les ventes.

Par exemple, calculons les exigences de marge pour l'achat d'un lot de la paire #AA, la taille du contrat est de 100 unités, le prix Demandé actuel est de 33,00 USD.

Après avoir placé les valeurs appropriées de l'équation, nous obtenons le résultat suivant :

1 * 100 * 33,00 = 3.300 USD

Donc, nous avons maintenant la valeur de la marge dans la devise de base (ou devise de marge) du symbole.

Levier de Contrats

L'effet de levier est également pris en compte dans ce type de calcul de l'exigence de marge pour les contrats :

Volume en lots * Taille du Contrat * Prix d'ouverture du marché / Effet de Levier

Indice de Contrats #

Pour les Indice de Contrats, les exigences de marge sont calculées selon l'équation suivante :

Volume en lots * Taille du Contrat / Prix d'ouverture du marché / Prix du Tick / Taille du Tick

Dans cette formule, le rapport entre le prix et la taille du tick est additionné au calcul classique du contrat.

Futures, Exchange Futures #

Il existe deux types de marges pour les futures :

- marge initiale est le montant qui doit être disponible sur le compte au moment d'entrer sur le marché. En outre, le maintien de cette somme peut ne pas être obligatoire.

- marge de maintien est le montant minimum qui doit être disponible sur le compte pour maintenir une position ouverte.

Les deux valeurs sont spécifiées dans la spécification du symbole.

La taille finale de la marge dépend du volume :

Volume en lots * Marge initiale

Volume en lots * Marge de maintien

Si le montant de la marge de maintien n'est pas spécifié, la valeur de la marge de départ est utilisée à la place. |

Options Boursières #

Il existe deux types d'exigences de marge pour les contrats à terme :

- La marge initiale est le montant qui doit être disponible sur le compte au moment de la tentative d'entrée sur le marché. Un montant supplémentaire de maintien du même montant peut ne pas être obligatoire.

- La marge de maintien est le montant minimum qui doit être disponible sur le compte pour maintenir une position ouverte.

Les deux valeurs sont spécifiées dans la spécification des symboles. La taille finale de la marge dépend du volume :

Volume en lots * Marge initiale

Volume en lots * Marge de maintien

Si le montant de la marge de maintien n'est pas spécifié, la valeur de la marge initiale sera utilisée à la place. Si ni la marge initiale ni la marge de maintien ne sont spécifiées, la valeur appropriée sera calculée selon la formule suivante :

Volume en lots * Taille du contrat * Prix d'Ouverture du marché

Le prix Ask actuel du marché est utilisé pour les transactions d'achat, tandis que le prix Bid actuel est utilisé pour les transactions de vente.

La même méthode de calcul est appliquée pour tous les modes de gestion des risques.

Obligations Boursières #

La marge d'obligation est calculée en tant que partie de la valeur de la position. Les prix de l'obligation sont fournis en pourcentage de la valeur faciale, la valeur de la position est donc calculée comme suit :

Volume en lots * Taille du Contrat * Valeur Faciale * Prix / 100

La partie de la valeur de la position à conserver pour le maintien est déterminée par les rapports de marge.

Futures FORTS

La marge pour les contrats des futures de la section dérivés de la Bourse de Moscou est calculée séparément pour chaque symbole : premièrement, la marge est calculée pour la position ouverte et pour tous les ordres Buy. La marge pour la même position et tous les ordres Sell est calculée.

MarginBuy = MarginPos + Sum(MarginBuyOrder)

MarginSell = MarginPos + Sum(MarginSellOrder))

La plus grande des valeurs calculées est utilisée comme valeur de marge finale pour le symbole.

La même position est donc utilisée dans le calcul des deux valeurs. Dans la première valeur (qui inclut les ordres Buy), la marge de position est calculée comme suit :

MarginPos = Volume * (InitialMarginBuy + (Open Price - SettlementPrice) * Tick Price / Tick Size * (1 + 0.01 * Margin Currency Rate))

Le volume est utilisé avec le signe 'plus' pour les positions longues et avec le signe 'moins' pour les positions courtes.

Dans la deuxième formule (qui inclut les ordres Sell), la marge de position est calculée comme suit :

MarginPos = Volume * (InitialMarginSell + (SettlementPrice - Open Price) * Tick Price / Tick Size * (1 + 0.01 * Margin Currency Rate))

Le volume est utilisé avec le signe 'plus' pour les positions courtes et avec le signe 'moins' pour les positions longues.

Cette approche offre au trader une décote sur marge, lorsqu'il existe une position ouverte dans la direction opposée par rapport aux ordres placés (la position agit comme garantie pour les ordres).

La marge sur les ordres est calculée avec les formules suivantes :

MarginBuyOrder = Volume * (InitialMarginBuy + (Price - SettlementPrice) * Tick price / Tick size * (1 + 0.01 * Margin currency rate))

MarginSellOrder = Volume * (InitialMarginSell + (SettlementPrice - Price) * Tick price / Tick size * (1 + 0.01 * Margin currency rate))

'Price' ici dépend de l'heure de l'ordre et peut être égal à :

- Le prix High et le prix Low du contrat pour la session courante sont utilisés pour les ordres Buy et Sell, stop ou au marché.Puisque le prix n'est pas spécifié dans les ordres au marché, le trader est facturé de la marge possible maximum. Une fois déclenchés, les ordres stop se comportent de la même façon que les ordres au marché.

- Le prix de l'ordre est utilisé pour les ordres limite.

- Le prix Stop Limit est utilisé pour les ordres stop limit.

Autres paramètres des formules :

- InitialMarginBuy – la marge initiale pour l'opération Buy.

- InitialMarginSell – la marge initiale pour l'opération Sell.

- Currency margin rate est le rayon de changement du taux de la devise dans laquelle un contrat de futures est libellé, par rapport au rouble russe

- SettlementPrice – prix de règlement d'un instrument pour la session en cours.

Tous ces paramètres de calcul sont fournis par la Bourse de Moscou.

InitialMarginBuy est écrite dans le champ "Marge initiale", InitialMarginSell est écrite dans le champ "Marge de Maintien" dans les propriétés du symbole. |

Exemple de calcul

L'exemple suivant montre le calcul des besoins de marge pour l'état du compte de trading suivant :

- Position Buy 3.00 Si-6.18 à 73640

- Ordre Buy Limit 2.00 Si-6.18 à 73000

- Ordre Sell Limit 10.00 Si-6.18 à 74500

Paramètres de la session courante

- Prix de compensation = 73638

- InitialMarginBuy = 7665.41

- InitialMarginSell = 7739.59

- Prix du tick = 1

- Taille du tick = 1

- Taux de la devise de marge = 0

Nous substituons les valeurs dans les formules

MarginBuy = 3 * (7665.41 + (73640 - 73638) * 1/1) + 2 * (7665.41 + (73000-73638) * 1/1) = 37057.05

MarginSell = -3 * (7739.59 + (73638-73640) * 1/1) +10.0 * (7739.59 + (73638-74500) * 1/1) = 45563.13

Margin = Max(37057.05, 45563.13) = 45563.13

La marge résultat pour le symbole Si-6.18 est 45563.13.

Collatéral #

Les instruments non-tradable de ce type sont utilisés comme actifs du trader pour fournir la marge nécessaire pour ouvrir des positions sur d'autres instruments. Pour ces instruments la marge n'est pas calculée.

Marge fixée #

Si le champ "Marge initiale" de la spécification du symbole contient une valeur différente de zéro, les formules de calcul de la marge spécifiée ci-dessus ne sont pas appliquées (excepté pour le calcul des futures, puisque tout reste identique). Dans ce cas, pour tous les types de calculs (sauf pour le levier pour le Forex et les Contrats), la marge est calculée comme pour le calcul des "Futures" :

Volume en lots * Marge initiale

Volume en lots * Marge de maintien

Les calculs des types de Levier pour le Forex et les Contrats permettent également comme levier :

Volume en lots * Marge de départ / Effet de Levier

Volume en lots * Marge de maintien / Effet de Levier

Si le montant de la marge de maintien n'est pas spécifié, la valeur de la marge de départ est utilisée à la place. |

Conversion dans la Devise du Dépôt #

Cette étape est commune pour tous les types de calcul. La conversion des exigences de marge calculées en utilisant l'une des méthodes mentionnées ci-dessus est effectuée dans le cas où la monnaie est différente de celle du compte de dépôt.

Le taux de change actuel d'une devise de marge vers la devise du compte de dépôt est utilisé pour la conversion. Le prix Ask (Demande) est utilisé pour acheter des positions et le prix Bid (Offre) est utilisé pour vendre des positions.

Par exemple, la taille de base de la marge calculée précédemment pour l'achat d'un lot en EURUSD est de 1.000 EUR. Si la monnaie du compte de dépôt est en USD, le prix Ask (Demande) courant de la paire EURUSD est utilisé pour la conversion. Par exemple, si le taux actuel est 1,2790, la taille de la marge totale est de 1.279 USD.

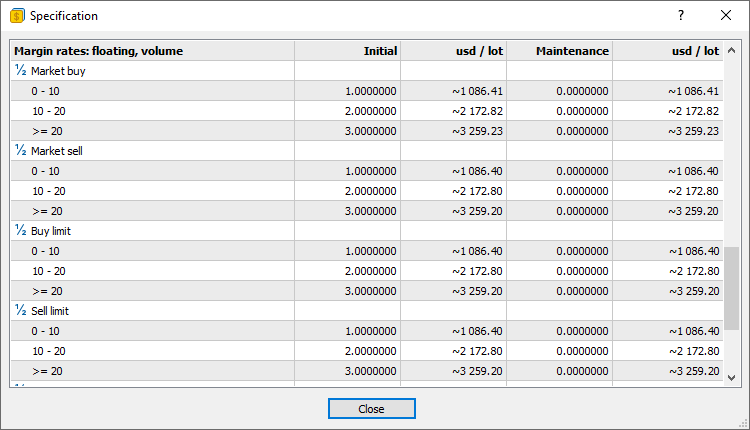

Taux de Marge #

La spécification du symbole permet de définir des multiplicateurs supplémentaires (taux) pour les besoins de marge suivant le type de la position/de l'ordre.

La valeur calculée finale des exigences de marge en tenant compte de la conversion dans la monnaie de dépôt, est en outre multipliée par le taux approprié.

Par exemple, la marge précédemment calculée pour l'achat d'un lot en EURUSD est 1.279 USD. La somme est en outre multipliée par le taux de marge long. Par exemple, s'il est égal à 1,15, la marge finale sera 1.279 * 1,15 = 1.470,85 USD.

Les taux de marge peuvent varier en fonction du volume ou de la valeur notionnelle des positions sur le compte. Dans ce cas, l'indication 'Flottant' sera affichée à côté du titre du bloc, suivie du type de calcul :

- Flottant : Volume – le volume total des positions ouvertes sur le compte. Ce calcul est basé sur le volume de positions pour différents instruments de trading (vérifiez auprès de votre courtier pour une liste détaillée), et pas seulement pour l'instrument dont vous consultez les spécifications.

- Flottant : Volume par symbole – le volume de positions pour les symboles pour lesquels vous consultez la spécification.

- Flottant : Valeur notionnelle – la valeur totale des positions ouvertes sur le compte. Ce calcul est basé sur la valeur des positions pour différents instruments de trading (vérifiez auprès de votre courtier pour une liste détaillée), et pas seulement pour l'instrument pour lequel vous consultez les spécifications. La valeur est calculée sur la base du prix d'ouverture de la position et est convertie dans la devise spécifiée au taux de conversion actuel.

- Flottant : valeur notionnelle par symbole – la valeur des positions des symboles pour lesquels vous consultez la spécification. La valeur est calculée sur la base du prix d'ouverture de la position et est convertie dans la devise spécifiée au taux de conversion actuel.

Lorsque vous ouvrez une position ou passez un ordre, la plateforme vérifie dans quelle fourchette se situe la position ou l'ordre et applique le taux approprié.

Calculs pour le Trading de Spread #

La marge peut être facturée sur une base préférentielle dans le cas où les positions de trading sont dans un spread relatif l'une par rapport à l'autre. Le trading de spread est défini comme la présence de positions contraires sur des symboles corrélés. Les marges réduites fournissent plus d'opportunités pour les traders. La configuration des spreads est décrite dans une section séparée.

Les spreads sont uniquement utilisés dans le système de compensation pour la comptabilité de la position. |

Calcul dans le système de couverture de la comptabilisation de la position #

Si le système de comptabilisation de couverture de position est utilisé, la marge est calculée en utilisant les mêmes formules et les principes décrits ci-dessus. Cependant, il y a quelques fonctionnalités supplémentaires pour plusieurs positions du même symbole.

Positions/ordres ouverts dans la même direction

Leurs volumes sont additionnés et le cours d'ouverture moyen pondéré est calculé pour eux. Les valeurs obtenues sont utilisées pour le calcul de la marge par la formule correspondant au type du symbole.

Pour les ordres en attente (si le taux de marge est non nul), la marge est calculée séparément.

Positions/Ordres Opposés

Des positions ouvertes sur le même symbole mais dans des directions opposées sont considérées couvertes. Deux méthodes de calcul de la marge sont possibles pour ces positions. La méthode de calcul est déterminée par le courtier.

Calcul de base |

Utilisation de la plus grande jambe |

|---|---|

Utilisé si "calculer en utilisant la plus grande jambe" n'est pas spécifié dans le champ "Marge couverte" de la spécification du contrat.

Le calcul est fait en plusieurs étapes :

La valeur résultante de la marge est calculée comme étant la somme des marges calculées à chaque étape.

Calcul pour le volume non couvert

Utilisé si une valeur de "Marge couverte" est spécifiée dans la spécification du contrat. Dans ce cas, la marge est facturée pour le volume couvert, mais aussi pour le volume non couvert.

Si la marge initiale est spécifiée pour un symbole, la marge couverte est spécifiée en valeur absolue (en termes monétaires).

Si la marge initiale n'est pas spécifiée (égale à 0), la taille du contrat est spécifiée dans le champ "Hedged". La marge est calculée par la formule correspondante en fonction du type de l'instrument financier, en utilisant la taille du contrat spécifié. Par exemple, nous avons deux positions Buy 1 lot d'EURUSD et Sell 1 lot d'EURUSD, la taille du contrat est de 100.000. Si la valeur 100.000 est spécifiée dans le champ "Hedged", la marge pour les deux positions sera calculée pour 1 lot. Si vous spécifiez 0, aucune marge n'est facturée pour le volume couvert.

Pour chaque lot couvert d'une position, la marge est facturée selon la valeur spécifiée dans le champ "Marge couverte" de la spécification du contrat :

Calcul pour les ordres en attente

Spécificités de calcul pour les ordres hedgés lors de l'utilisation de la marge fixe Lorsqu'un ordre opposé à une position existante est placé, la marge sur le volume couvert est toujours calculée en utilisant la valeur "Marge de couverture". Pour le volume non couvert, la valeur "Marge initiale" est utilisée lors du placement d'un ordre, et la "Marge de maintien" est appliquée une fois que la position correspondante est ouverte. Ces spécificités de calcul ne s'appliquent qu'aux symboles pour lesquels les valeurs de la marge initiale et de la marge de maintien sont spécifiées (type de calcul "Marge fixe" ou "Futures"). Par exemple, les paramètres suivants sont utilisés pour l'EURUSD :

Un trader a une position Buy 1.00 BR-12.18 sur un compte USD. Une marge de 500 USD (suivant la "Marge de maintien") est réservée sur le compte du trader pour cette position.

|

Utilisé si "calculer en utilisant la plus grande jambe" est spécifié dans le champ "Hedged margin" de la spécification du contrat.

|

Exemple Les positions suivantes existent :

Taux de marge couverte = 100 000. Taux de marge Buy = 2, Sell = 4. Effet de Levier = 1:500.

Calcul du volume non couvert : volume Sell (3) - volume Buy (2) = 1 Calcul du prix Open moyen pondéré pour le volume couvert pour toutes les positions : (1.11943 * 1+1.11953 * 1+1.11943 * 1+1.11953 * 1+1.11943 * 1)/5 = 5.59735/5 = 1.11947 Calcul du prix Open moyen pondéré pour le volume non-couvert pour toutes les positions : (1.11943 * 1 + 1.11943 * 1 + 1.11943 * 1)/3 = 1.11943 Calcul du taux de marge pour le volume couvert : (taux buy + taux sell)/2 = (2 + 4)/2 = 3 Le taux de marge de la plus grande jambe (sell) est utilisé pour le volume non-couvert : 4. Calcul de la marge du volume couvert avec la formule : (2.00 lots * 100000 EUR * 1.11947 * 3) / 500 = 1343.36 Calcul de la marge du volume non-couvert avec la formule : (1.00 lot * 100000 EUR * 1.11943 * 4) / 500 = 895.54 La taille finale de la marge est : 1343.364 + 895.544 = 2238.90 |

|